- Malgré la récente reprise boursière, les investisseurs restent prudents. Les craintes de récession sont un des facteurs qui contribuent à la détérioration du sentiment.

- Les résultats des entreprises au 2e trimestre ont jusqu'à présent été meilleurs que prévu, mais le secteur de l'énergie a faussé le tableau général. Le consensus commence peut-être à prendre en compte la nouvelle réalité économique.

- Plusieurs risques pourraient faire basculer les Etats-Unis et l’Europe en récession, chacun ayant des implications très différentes pour les marchés boursiers.

Beaucoup à digérer

Après la chute brutale du mois de juin, qui a fait entrer les principaux indices boursiers des marchés développés dans un marché baissier (soit 20 % en-dessous de leurs précédents sommets) et qui a valu au S&P 500 d’enregistrer son pire premier semestre depuis 1962, nous assistons maintenant à un certain va-et-vient dans le sentiment. Les marchés boursiers ont bien rebondi en juillet, mais il semble que la confluence de dangers économiques, inflationnistes, monétaires et géopolitiques tient les investisseurs sur leurs gardes. Par ailleurs, les mauvaises données économiques commencent, dans une certaine mesure, à être considérées comme une bonne chose, car elles peuvent limiter le degré de resserrement monétaire.

Les craintes de récession sont toutefois bien présentes. Les chiffres de l'inflation restent très élevés, bien que le chiffre de juillet aux États-Unis montre une inversion de tendance. Cette situation incite les banques centrales à augmenter les taux d'intérêt plus qu'indiqué initialement et a amené les marchés à anticiper des mouvements importants au début du cycle de hausse des taux.

Les banques centrales optent pour un cycle de hausse de taux rapide

Lors de sa réunion de juillet, la Réserve fédérale (Fed) a relevé ses taux d'intérêt de 75 points de base (bps) supplémentaires, marquant ainsi le cycle de hausse des taux le plus rapide depuis le début des années 1980. La Banque centrale européenne (BCE) a également durci sa politique monétaire en relevant ses trois taux d'intérêt directeurs de 50 bps, mettant ainsi fin à une période de taux d'intérêt négatifs qui remontait à la crise de la dette grecque. Il semble qu'une contraction économique soit peut-être le seul moyen de maîtriser l'inflation, ce qui rend peu probable une réduction du rythme du resserrement monétaire à court terme. Cela dit, la baisse des prévisions de croissance due à un contexte économique morose et à des indices PMI décevants pousse les taux d'intérêt à la baisse, les marchés tablant sur une politique moins restrictive, et les valeurs de croissance en profitent le plus.

En Europe, les préoccupations liées à l'inflation et à la récession sont aggravées par la menace d'une crise énergétique. L'incertitude concernant l'approvisionnement en gaz russe via le gazoduc Nord Stream 1 et la perspective d'une réduction continue de l'offre posent des risques économiques importants pour la saison d'hiver. Le changement de pouvoir en Italie et en Grande-Bretagne constitue un motif d’inquiétude supplémentaire.

Compte tenu du ralentissement économique, de la guerre et d'autres incertitudes politiques en Europe, du plus bas niveau de l'euro par rapport au dollar depuis 20 ans, d'une inflation record, des politiques de plus en plus strictes des banques centrales et du fait qu'elles ne donnent plus d'indications sur l'avenir, il n'est pas surprenant que les données relatives au sentiment des investisseurs soient à des niveaux extrêmement bas.

L'attention se déplace du risque de valorisation vers le risque lié aux bénéfices

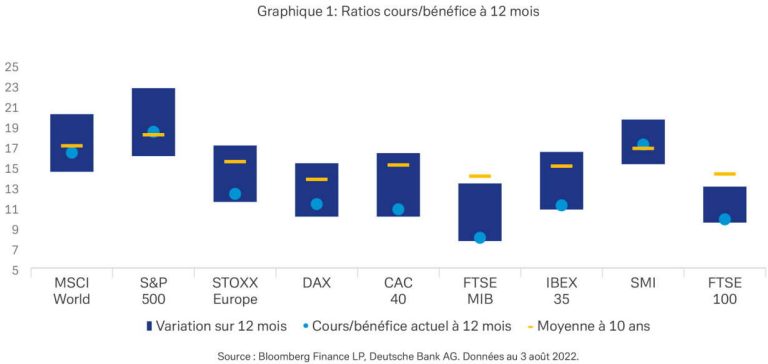

Dans ce contexte, des secteurs traditionnellement sûrs, tels que les services aux collectivités et les biens de consommation courante, se négocient à des primes record. D'autre part, les ratios cours/bénéfices à 12 mois ne semblent généralement pas chers après la forte baisse depuis le début de l'année (voir graphique 1). Par conséquent, l'attention du marché va se déplacer du risque de valorisation vers le risque lié aux bénéfices. Les résultats des entreprises pour le 2e trimestre 2022 et les prévisions actualisées de bénéfices devraient permettre de mieux voir dans quelle mesure les fondamentaux des entreprises sont affectés par le ralentissement économique, la baisse des salaires réels, la diminution des dépenses de consommation et les coûts de production élevés qui pèsent sur la rentabilité.

Des résultats plus faibles au 2e trimestre, mais toujours meilleurs que prévu

Nous sommes plus qu’à mi-chemin de la saison des résultats du 2e trimestre 2022 aux États-Unis et en Europe. Fait remarquable, ces résultats sont meilleurs que ce que certains craignaient : 73% (S&P 500) et 52% (STOXX Europe 600) des entreprises ont publié des bénéfices supérieurs aux prévisions. Ces pourcentages sont proches de la moyenne historique, mais sont aussi les plus faibles depuis le début de la pandémie de Covid-19. Ce n'est pas une grande surprise dans un contexte où les attentes avaient augmenté de façon continue à l'approche de la saison des résultats malgré un environnement de plus en plus défavorable. Aux États-Unis, en particulier, la faiblesse des bénéfices est surtout imputable au commerce de détail, les consommateurs ayant commencé à reporter les achats importants et les dépenses discrétionnaires pour se concentrer sur les besoins essentiels. Cela n’a cependant pas empêché certaines méga-capitalisations des secteurs des biens de consommation discrétionnaire et de la technologie de dépasser les attentes ou de communiquer de bonnes nouvelles concernant leurs chiffres d’affaires.

En ce qui concerne les marges, le marché s'attend à ce qu'elles restent stables pour les indices S&P 500 et STOXX Europe 600, malgré la forte inflation qui entraîne une augmentation des coûts de production. C'est surtout la hausse de la rentabilité du secteur de l’énergie qui compense la pression sur les marges qui se fait ressentir dans les autres secteurs.

Le consensus commence à tenir compte de la nouvelle réalité

Avec la publication des résultats du 2e trimestre, il semble que les attentes en matière de bénéfices aient atteint un sommet pour les marchés développés. La baisse la plus récente du ratio net de révision des bénéfices est probablement le signe que le consensus commence à tenir compte de la nouvelle réalité économique. D'autres révisions à la baisse pourraient résulter de prévisions moins favorables, car les chefs d'entreprise constatent que l'inflation élevée affecte la demande, tandis que la faiblesse de l'offre d'énergie et le cycle de hausse des taux pèsent aussi sur la croissance mondiale. Toutefois, l'amélioration des chaînes d'approvisionnement et la reprise en Chine pourraient contribuer à atténuer le choc sur les bénéfices des entreprises, notamment pour les entreprises européennes, qui ont une exposition internationale relativement importante. De plus, on a pu observer une forte corrélation dans le passé entre le ratio de révision des bénéfices et la performance du marché boursier. La question de savoir si et dans quelle mesure des révisions négatives feront baisser les cours des actions dépendra sans doute de l’ampleur de ces révisions. La dynamique des révisions de bénéfices devra peut-être atteindre son point le plus bas avant que les cours des actions n'atteignent un plancher.

Les scénarios de récession et leurs implications

La détérioration de la situation financière des ménages américains et européens, l'effet du cycle de hausse des taux sur la demande et la crise énergétique créent toute une série de risques qui pourraient plonger les États-Unis et/ou l'Europe en récession, chacun ayant des implications différentes sur les marchés d’actions.

Les consommateurs sont une source d’inquiétude. La consommation privée représente environ 70% du PIB américain et 55% du PIB européen. La confiance des consommateurs aux États-Unis et en Europe a plongé, car le revenu réel disponible a été érodé par une inflation élevée et des biens d'équipement moins abordables en raison de la hausse des coûts de financement. Les familles reportent donc leurs dépenses, ce qui affaiblit l'économie. Une autre menace est que les banquiers centraux rendent les conditions de financement trop strictes. Si les banques centrales ne trouvent pas le bon degré de resserrement monétaire (ou la fin de celui-ci), cela peut ralentir la croissance. Toutefois, compte tenu des bilans sains des ménages et des entreprises, de la solidité des fonds propres des banques, de l'amélioration des chaînes d'approvisionnement et de la vigueur persistante des marchés de l’emploi, un effondrement de la croissance semble peu probable. Dans ce contexte, une récession aux Etats-Unis serait en tout cas moins profonde que la moyenne historique des récessions précédentes.

En raison de sa trajectoire de croissance post-pandémique plus plate et d'une moindre réduction du soutien budgétaire, l'Europe serait confrontée à une récession plus légère dans ce scénario. Si les marchés d’actions ont peut-être déjà intégré le scénario d'une légère récession, un resserrement excessif des conditions de financement pourrait provoquer une contraction économique plus importante, car ce resserrement pèserait à la fois sur les valorisations et les bénéfices. L'histoire nous montre que de nouveaux points bas pour le S&P 500 et le STOXX Europe 600 ne sont pas à exclure. Cependant, l'effet désinflationniste d'une récession plus forte devrait permettre aux banques centrales de commencer à réduire les taux directeurs d'ici le milieu de l'année prochaine, ce qui devrait entraîner un rebond rapide à partir des niveaux planchers.

Impact majeur de l'approvisionnement en gaz en Europe

Alors que l'approvisionnement en gaz de l'Europe est menacé et que les flux via Nord Stream 1 ont été réduits de 40% à 20% de la capacité nominale du gazoduc, les scénarios décrits ci-dessus pourraient s'avérer plutôt optimistes. Si les autorités européennes, et notamment allemandes, devaient être contraintes d'introduire un rationnement du gaz pour reconstituer les réserves à un niveau suffisant en vue de l’hiver et permettre aux entreprises d’utilité publique de facturer des prix plus élevés, la pression sur les budgets des ménages serait intensifiée. De plus, la production et la rentabilité des industries à forte intensité énergétique pourraient fortement en pâtir. Un arrêt complet des flux de gaz russe (qui n'est pas notre scénario central) plongerait l'Europe dans une sévère récession. L'inflation augmenterait beaucoup plus vite que prévu et resterait élevée plus longtemps. Les industries lourdes pourraient s'arrêter, et les effets de contagion pourraient s'étendre à d'autres secteurs, comme l'automobile et la finance. Pour éviter l’augmentation des spreads des pays périphériques et soutenir les économies nationales, il serait contre-indiqué de procéder à des hausses importantes des taux d'intérêt - ce qui affaiblirait davantage l'euro. Bien que des taux d'intérêt plus bas puissent dans une certaine mesure soutenir les valorisations boursières, ce scénario représente le plus grand risque baissier pour le STOXX Europe 600.

Heureusement, une crise énergétique en Europe aurait un impact limité sur les États-Unis, étant donné la faible exposition des exportations US à l’Europe (2,2% du PIB) et un approvisionnement énergétique sécurisé. Les actions américaines sont donc susceptibles de fortement surperformer leurs homologues européennes dans ce scénario extrême, dans lequel l’indice S&P 500 ne reculerait que légèrement.

Nous pensons qu'une éclaircie du contexte économique pourrait au moins temporairement soulager les marchés boursiers et notamment aider les secteurs cycliques à retrouver une partie de leur vigueur. Mais compte tenu du degré d'incertitude élevé, nous ne nous attendons pas à ce qu'un événement unique améliore de façon significative des perspectives globales sombres. Un trading sans tendance devrait par conséquent rester la règle du jeu pour le moment, également en raison d’une liquidité limitée pendant les vacances d'été.

Votre portefeuille est-il encore adapté à la situation économique ?

Vous n'êtes pas encore client ?

Devenez client pour profiter des conseils de nos experts.

Vous êtes déjà client ?

Appelez Talk & Invest au 078 156 157 ou prenez rendez-vous dans votre Financial Center au 078 155 150 ou en ligne.

Ceci pourrait également vous intéresser

4 août 2022

Après un semestre médiocre, les marchés financiers rebondissent fortement en juillet

28 juillet 2022

Fed : Nouvelle forte hausse des taux pour contrer l’inflation

22 juillet 2022